- اعلام جرم شورای رقابت علیه ۱۳ نهاد عمومی غیر دولتی و شرکت سهامی + لینک ثبت شکایت شهروندان از شرکت ها و نهادهای عمومی در سامانه شورای رقابت

- ادعای عدم افزایش قیمت نان از سال 1400 و عدم اعتراف به کم فروشی ها و گران فروشی های نان از سال 1400

- اداره مالیات به تمام گندکاری ها و اهمال های خودش می گوید،ممانعت از فرار مالیاتی!

- بازار سیاه واگنهای اجاره ای صادراتی به ترکمنستان ،حق العمل کاری و گمرکی که چشم فروبسته و راه آهنی که خوابیده

- این تبلیغ فست فود و ساندویچ نیست، قیمت سال 97 است

- انتقاد یک نماینده از چالش پیدا کردن ضامن کارمند رسمی برای دریافت وام

- خلا قانونی منجر به قاچاق خودرو به کشور و سکوت گمرک ، فراجا و ستاد مقابله با قاچاق کالا!

- افزایش سقف تراکنشهای بانکی(کارت خوان و درگاه بانکی) از 50 میلیون تومان به ۱۰۰ میلیون تومان

- چطور شد که بی ارزش ترین پول جهان را صاحب شدیم! نمی خواهیم عبرت بگیریم؟

- آقای موسی شهبازی، دکتری اقتصاد رو از کجا گرفتی؟

- شیوه خرید ارز بشکل اینترنتی و غیر حضوری + شرایط متقاضیان حقیقی دریافت ارز و لیست شعب

- گروگان گیری رفاه مردم با اسم رمز حمایت از خودروسازی داخلی دارای حاشیههای فساد و اهمال

- کارِ یکسان، حقوق متفاوت، گلهی کارگرانِ پیمانکاری از تبعیض

- الزام بازگشت قیمت کالاهای اساسی به شهریور ۱۴۰۰ موجب کسری بودجه میشود!

- فولاد نطنز ،سرمایه گذاری وسیع، اشتغال گسترده و ارزآوری مستمر

جمعه ۰۱ اسفند ۱۴۰۴ - 2026 February 20

جمعه ۰۱ اسفند ۱۴۰۴ - 2026 February 20

سکته کامل ساختوساز و انتظار برای طوفان بعد از رکود + کسری شش میلیون مسکن در کشور

شعارسال: رکود ساخت مسکن در شهر تهران و کل کشور طی ۵ ماه اول سال محرز شد؛ در صورت استمرار این رویه در ماههای آتی سال جاری، رکود ساخت مسکن در کل کشور ۱۰ ساله و رکود ساخت مسکن در شهر تهران ۱۱ ساله میشود. میزان صدور پروانههای ساختمانی در شهر تهران طی ۵ ماه ابتدای سال تقریبا ۳۷درصد کمتر از متوسط نیاز ساخت مسکن در این شهر برای ایجاد شرایط تعادلی بود. استمرار کاهش ساخت مسکن در شهر تهران و کشور آژیر هشدار جدی برای سیاستگذارانی است که به دنبال تنظیم بازار مسکن هستند. قیمت بالای نهادههای ساختمانی، جهش هزینه تمام شده تولید ساختمان، کاهش ثبتسفارش ساخت خانه از سوی مالکان و افت تقاضا از سوی خریداران در پی کاهش قدرت خرید متقاضیان مصرفی و سرمایهای در بروز این وضعیت به شکل مستقیم اثرگذار بوده است.

طی ۵ ماه ابتدای امسال برابر ۲۳هزار و ۴۰۰ پروانه ساختمانی در شهر تهران صادر شد؛ این رقم یکدرصد کمتر از میزان پروانههای صادرشده در مدت مشابه سال گذشته بود. مقایسه تعداد پروانههای ساختمانی صادرشده طی ۵ ماه ابتدای سال ۱۴۰۳ و میزان نیاز شهر تهران برای ساخت سالانه مسکن از رکود در بخش ساخت وساز در این کلانشهر حکایت دارد. شهر تهران برای برقراری تعادل نسبی عرضه و تقاضا، حداقل به ساخت ۷۵ هزار واحد مسکونی در سال نیاز دارد. این برآورد اوایل دهه ۹۰ در قالب طرح جامع مسکن و مطالعات مرتبط، با احتساب میزان ازدواج، میزان طلاق، مرگ و میر، نرخ تخریب ساختمانهای کلنگی و همچنین روند رشد خانوارهای تک نفره ناشی از افزایش سن ازدواج به دست آمد و در سالهای بعد نیز مطالعات مشابه در شهرداری، نیاز سالانه به ساخت مسکن را در همین حول و حوش اعلام کرد؛ بنابراین کف نیاز ماهانه شهر تهران در ساخت مسکن برابر ۶هزار و ۲۵۰ واحد است. این در حالی است که میانگین ماهانه صدور پروانه در شهر تهران طی ۵ ماه ابتدایی امسال برابر ۳هزار و ۹۰۰ واحد بوده و بنابراین بروز وضعیت رکود در بخش ساخت مسکن در پایتخت قطعی است. در شرایط کنونی میزان ساخت مسکن در تهران ۳۷.۶درصد کمتر از حداقل موردنیاز عرضه برای برقراری تعادل در این بازار است.

تجربه سکته در بازار معاملات مسکن تهران

در حالی که دادههای صدور پروانه ساختمانی در شهر تهران، بروز رکود در بخش ساخت وساز را تایید میکند، بررسی نبض بازار معاملات خرید و فروش نیز از رکود سنگین در این بازار حکایت دارد. بررسی بازار معاملات خرید و فروش مسکن بیانگر آن است که زمانی بازار فروش خانه در شهر تهران از رکود خارج میشود که ماهانه ۱۱هزار واحد مسکونی در شهر تهران معامله شود؛ در شرایط کنونی هر ماه به طور متوسط ۴هزار خانه در پایتخت معامله میشود؛ بنابراین بازار مسکن شهر تهران با رکود سنگینی مواجه است؛ رکودی که از آن با عنوان سکته کامل در این بازار یاد میشود.

آژیر خطر خشک شدن سرچشمه عرضه مسکن

کاهش ساخت مسکن با تضعیف عرضه، زمینه ساز رشد قیمت مسکن در کشور است. همانگونه که در بخش ابتدایی گزارش عنوان شد؛ طی ۵ ماه ابتدایی امسال ۲۳هزار و ۴۰۰ پروانه ساختمانی در تهران صادر شد که این رقم یکدرصد کمتر از مدت مشابه سال قبل بود. ظرف کل سال ۱۴۰۲، برابر ۴۵هزار پروانه ساخت مسکن در شهر تهران صادر شد؛ به شکل سنتی میزان صدور پروانه ساختمانی در نیمه ابتدای هر سال بیش از نیمه دوم سال است، چرا که وضعیت جوی باعث میشود تا فعالیت ساخت وساز در نیمه ابتدایی سال شدت بیشتری داشته باشد. به هر ترتیب اگر این سناریو در ماههای آتی امسال نیز تکرار شود، تعداد کل پروانههای ساختمانی در سالجاری به کمتر از ۵۰هزار واحد میرسد. به این ترتیب تهران برای سومین سال پیاپی تجربه ساخت کمتر از ۵۰هزار واحد مسکونی را پشت سر میگذارد.

استمرار رکود سنگین در بخش ساخت مسکن کشور طی ۳ سال متوالی (ساخت کمتر از ۵۰هزار واحد مسکونی در سال) و ثبت یازدهمین سال رکود در بخش ساخت مسکن در پایتخت (ساخت کمتر از ۷۵هزار واحد مسکونی در سال) زنگ خطر جدی برای سیاستگذاران بازار مسکن در کشور است. خشک شدن سرچشمه عرضه مسکن (ساخت واحدهای نوساز) آژیر خطر جدی برای سیاستگذار است. خشک شدن چشمه عرضه مسکن در شهر تهران و کشور (رکود در بخش ساخت وساز) سیگنال موثری در جهت رشد قیمتها یا حداقل عدمکاهش قیمت در میان و بلندمدت خواهد بود.

شامخ کشوری رکود را تایید کرد

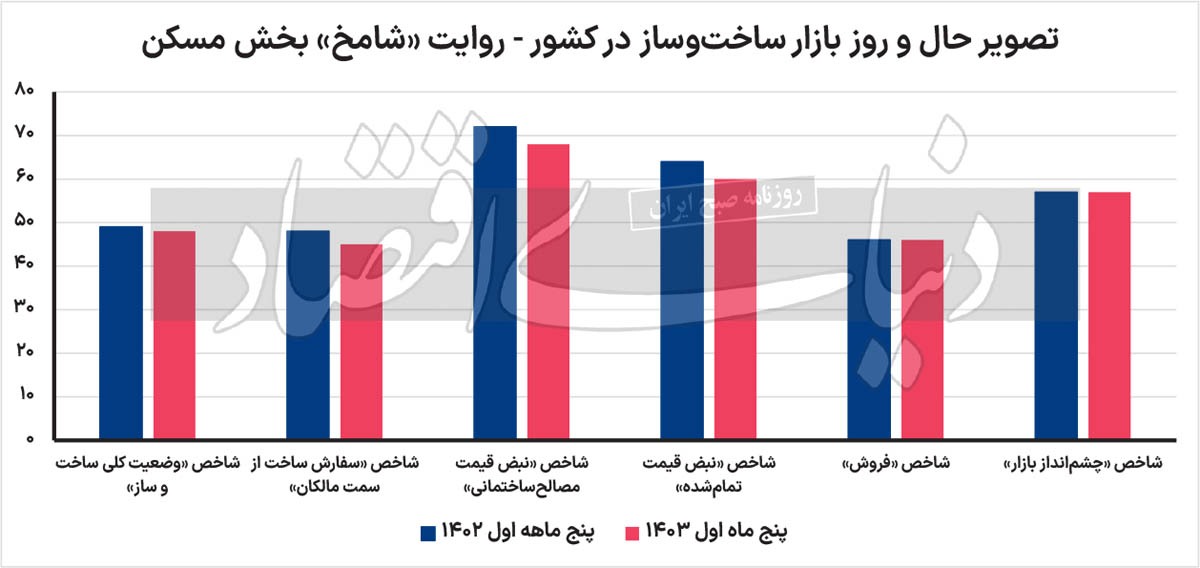

شامخ بخش ساختمان کشور بروز رکود در این صنعت در سطح کشور را تایید میکند؛ میانگین شامخ کل صنعت ساختمان (شاخص وضعیت کلی ساخت وساز) طی ۵ ماه ابتدایی امسال از فروردین تا مرداد امسال برابر ۴۸.۳۹ واحد محاسبه شد؛ این در حالی بود که میانگین ۵ ماهه این شاخص برای پنج ماه ابتدایی سال گذشته برابر ۴۹.۲ واحد بود. این موضوع بیانگر تشدید رکود در صنعت ساختمان طی ۵ ماه ابتدایی امسال است؛ این داده کاملا منطبق با کاهش صدور پروانههای ساختمانی شهر تهران طی ۵ ماه ابتدایی امسال بود. قرارگیری شاخص مدیران خرید (شامخ) در سطحی کمتر از ۵۰ واحد بیانگر بروز رکود در بخش مورد بررسی است.

میانگین ۵ ماهه شاخص سفارش ساخت از سمت مالکان از فروردین تا مرداد امسال برابر ۴۴.۸ واحد اعلام شد؛ این شاخص در مدت مشابه در سال قبل برابر ۴۷.۷ واحد بود. این داده بیانگر کاهش تمایل مالکان برای ساخت و مشارکت در ساخت در تعامل با سازندگان است. نبود چشم انداز روشن از آینده بازار، به تضعیف این شاخص انجامیده است؛ بنابراین رکود در بخش ثبتسفارشهای جدید طی ۵ ماه ابتدایی امسال تشدید شده است. میانگین شاخص فروش در شامخ ساختمان سازی نیز طی ۵ ماه ابتدایی امسال برابر ۴۵.۶ واحد اعلام شد؛ این رقم بیانگر بروز رکود در این بخش است. همچنین این شاخص فروش در مدت مشابه سال قبل برابر ۴۶.۲ واحد بود؛ بنابراین وضعیت در بخش فروش نیز ضعیفتر شده است.

شاخص نبض قیمت مصالح ساختمانی برای ۵ ماه ابتدایی امسال برابر ۶۷.۸ واحد بود؛ شاخصهای قیمتی اثرگذاری معکوس بر شامخ دارند؛ در واقع قرارگیری شاخص قیمتی بالاتر از ۵۰ واحد نتیجه نامطلوبی است که میتواند رکود را تشدید کند. در عین حال میانگین شاخص نبض قیمت تمام شده نیز برای ۵ ماه ابتدایی امسال برابر ۵۹.۵ بود؛ بنابراین قرارگیری این شاخص قیمتی بالای سطح ۵۰ واحدی اثر منفی بر شامخ نهایی داشت. شاخص چشم انداز بازار نیز به عنوان یکی دیگر از مولفههای مهم در تعیین شامخ کل طی ۵ ماه ابتدایی امسال برابر ۵۷.۱ بود؛ این موضوع نشان از آن دارد که فعالان بازار امیدی به کاهش هزینه و قیمت نهایی تولید ندارند. این پیشبینی نیز تشدیدکننده شرایط رکود است.

شامخ صنعت ساختمان کل کشور نیز طی ۵ ماه ابتدایی امسال همسو با داده پروانه ساختمانی شهر تهران در این ۵ ماه از بروز رکود حکایت داشت. در واقع شهر تهران و کل کشور با رکود سنگین و متوالی در بخش ساخت مسکن مواجه هستند. در صورتی که رکود بخش ساخت مسکن طی ۵ ماه ابتدایی امسال به ماههای آتی سال جاری نیز سرایت کند؛ امسال دهمین سالی است که ساخت مسکن در کشور با رکود مواجه میشود؛ همچنین یازدهمین سالی خواهد بود که ساخت مسکن در تهران راکد خواهد ماند.

چشم انداز عناصر اصلی بازار مسکن شامل «قیمت» و «رفتار معامله گران» در ماههای آتی، تحتتاثیر سبد ریسکهای اول «غیراقتصادی» و سپس «اقتصادی» قرار دارد، بدون آنکه «با توجه به وضعیت منابع اعتباری و اوضاع مالی خانوارها» انتظار رخداد مثبت در احیای قدرت خرید وجود داشته باشد. برای ترسیم این چشم انداز، شناسایی دقیق ریسکهای اصلی یا همان متغیرهای اثرگذار بر جهت قیمت و رفتار خریدار و فروشنده آپارتمان نیاز است. رسانه در این مقاله برحسب سناریوهای قابل پیشبینی برای آینده ریسک ها، مسیر آتی بازار مسکن را شبیه سازی کرده است؛ این بررسی با لحاظ «تاثیرگذاری همین ریسکها در سالهای گذشته و به شکل دقیق از سال ۹۴ تا نیمه ۱۴۰۳» صورت گرفته است.

ریسکهای موثر بر بازار مسکن

در حال حاضر دو ریسک غیراقتصادی و یک مجموعه ریسک اقتصادی، بالای سر بازار مسکن قرار دارد و از بیرون، بر متغیرهای این بازار میتواند اثرگذار باشد. ریسکهای «ترامپ ۲» و «تنش در منطقه» در کنار «سه ریسک اقتصادی»، میتوانند بر مسیر آتی تغییر و تحولات بازار مسکن موثر واقع شوند. ریسک «ترامپ ۲» از منظر چگونگی مواجهه غرب با موضوعات مرتبط با برجام و فعالیت هستهای و مسائل دیگر سیاسی، قابل بررسی است و ریسک «تنش در منطقه» نیز با توجه به جنگ غزه که از سال گذشته شروع شد، تجاوز اسرائیل در ماههای اخیر و پاسخ نظامی ایران در واکنش به تجاوز گریها مورد توجه است. در ردیف ریسکهای اقتصادی نیز از آنجا که رابطه معنادار بین کسری بودجه، رشد نقدینگی و تورم عمومی با رشد قیمت مسکن و همچنین بین افت و خیز جریان فروش و درآمد نفت با جریان حرکت سرمایه به بازاری همچون بازار ملک وجود دارد، میتوان گفت تغییرات این پارامترها بر نبض قیمت آپارتمان در بازار معاملات ملک تاثیر میگذارد.

موقعیت یابی در بازار مسکن

قبل از پرداختن به معادله «ریسکها و بازار مسکن»، موقعیت یابی در این بازار کمک میکند تشریح معادله بهتر صورت بگیرد. بازار مسکن طی دست کم ۵ ماهه اول امسال، دوره «گذار از جهش قیمت» را پشت سر گذاشت. چهار پارامتر این دوره را توضیح میدهد. طی این ۵ ماه «قیمت واقعی» مسکن ۳.۸درصد کاهش پیدا کرد در حالی که این شاخص در سال ۱۴۰۲ به میزان ۲۴درصد افزایش یافته بود. میزان رشد «قیمت اسمی» در این مدت نیز کمتر از سال گذشته بود. متوسط رشد نقطهای قیمت مسکن در تهران از ابتدای سالجاری تا مرداد ماه، حدود ۱۵درصد بوده است که یک چهارم تورم نقطهای مسکن سالهای ۹۷ تا ۱۴۰۲ به حساب میآید. به این ترتیب، «کاهش چشمگیر سرعت رشد قیمت مسکن» در ماههای گذشته از سال ۱۴۰۳، با این دو پارامتر قابل تایید است. در کنار این دو، افت بیشتر حجم معاملات خرید آپارتمان در بازار مسکن تهران در ماههای گذشته را میتوان علامت روشن از کنار کشیدن تقاضای سرمایهای محسوب کرد.

در همین ۵ ماه، به طور متوسط ماهی ۳۵۰۰ واحد مسکونی در تهران خرید و فروش شد در حالی که سال گذشته که رکود مسکن عمیق در بازار حاکم بود، این رقم ۳۷۰۰ واحد بود. و، اما پارامتر چهارم که متفاوت شدن مسیر بازار مسکن ۱۴۰۳ را تایید میکند، نسبت P به R است که در حال حاضر و بر اساس آمارهای نیمه تابستان به عدد ۲۰ کاهش پیدا کرده است. این نسبت در سالهای اخیر قله ۳۲ را ثبت کرده بود.

چهار سناریوی بازار مسکن؛ اول «حل مناقشات»

تجربه ۶.۵ سال گذشته بازار مسکن میگوید، در این مدت «وزن تاثیرگذاری ریسکهای غیراقتصادی» بیشتر از ریسکهای اقتصادی بوده است. هم «رشد تاریخی قیمت واقعی مسکن» در دهه ۹۰ و هم روند نیروی بنیادین تورم مسکن، تاییدکننده این وزن است. قیمت واقعی مسکن به معنای آن است که «روند قیمت آپارتمان با حذف اثر تورم عمومی –شاخصی که عمدتا متاثر از تحولات اقتصادی است- چگونه تغییر میکند.» قیمت واقعی در دهه ۹۰ بالاترین رشد را نسبت به دهه ۷۰ و دهه ۸۰ تجربه کرد. قیمت واقعی آپارتمان (در تهران) همچنین طی فقط دو سال ۹۷ و ۹۸ که سالهای اصلی عصر جهش قیمت بودند، به اندازه دهه ۸۰، افزایش یافت. در همین دو سال، «ریسک غیراقتصادی» از محل خروج یک طرفه آمریکا از برنامه جامع اقدام مشترک بروز کرد و به اوج رسید. در این صورت میتوان این موضوع را فاکتور موثر بر روند دانست. از طرف دیگر طی ۶ سال گذشته، متوسط سالانه نرخ رشد نقدینگی به عنوان نیروی اصلی رشد قیمت مسکن، افزایش زیادی نسبت به رشد تاریخی خود نداشته است.

از این منظر میتوان ۴ سناریو برای آینده بازار مسکن در نظر گرفت

در سناریوی اول میتوان فرض کرد، با شروع کار دولت ترامپ، عمده ریسکهای سیاسی از جمله موضوع برجام و تنش نظامی، رفع یا کاهش بسیار محسوس پیدا کند. در این صورت میتوان انتظار داشت «شرایط بازار مسکن سالهای ۹۴ و ۹۵ و همچنین ۱۴۰۰» تکرار شود. در سالهای ۹۴ و ۹۵، تورم سالانه مسکن سقوط کرد و به ۵درصد رسید. مقایسه این رشد قیمت با تورم تاریخی مسکن سالهای قبل از آن که حدود ۲۱درصد بوده، «ثبات و آرامش بازار» در آن دو سال را تایید میکند. آن دو سال، مقطع تصویب و اجرای برجام بود.

همچنین در سال ۱۴۰۰ –مقطع پس از سالهای جهش قیمت در بازارها که از ۹۷ شروع شده بود- به دلیل آنکه فضای سیاسی جامعه، به حل مناقشات بسیار امیدوار شده بود، این خوشبینی سبب کاهش شدید انتظارات تورمی شد و باز هم به کاهش سرعت رشد سالانه قیمت مسکن در تهران انجامید. در سال ۱۴۰۰ تورم سالانه مسکن از ۸۰درصد سال ۹۹ به ۳۲ رسید و «قیمت واقعی» نیز ۸درصد افت کرد در حالی که این شاخص در سال ۹۹ رشد شدید ۴۴ درصدی را رقم زده بود. اگر این سناریو محقق شود، میتوان انتظار داشت قیمت اسمی مسکن در ماههای آتی، کاهش یابد یا رشد صفر داشته باشد، اما «قیمت واقعی» برای دورهای روند منفی را طی کند.

دوم، ریسک شبیه ۹۷ تا ۹۹

سناریوی دوم آن است که شرایط بیرونی بازار مسکن شبیه سالهای ۹۷ تا ۹۹ شود. در آن سالها -که از خروج یکطرفه آمریکا از برجام شروع شد- شاخص قیمت آپارتمان در مسیر صعودی قرار گرفت و دورهای تاریخی از رکود تورمی در این بازار شکل گرفت. در آن مقطع میزان تورم سالانه مسکن به لحاظ میانگین به حدود ۳ برابر سطح تاریخی خود رسید. سه مشخصه بازار مسکن در آن دوره شامل «تورم بالای مسکن»، «افزایش تقاضای خرید سرمایهای ملک» و «رکود سنگین خرید مصرفی» بوده است.

سومین سناریو؛ وضعیت برزخی بازارها

بازارها در سالهای ۱۴۰۱ و بخشی از ۱۴۰۲ به نوعی در شرایط «برزخ» قرار داشتند. این شرایط به معنای آن است که انتظارات برای بهبود شرایط غیراقتصادی بیرونی برحسب روند مذاکرات و تصمیمات سیاسی در حوزه بینالملل دچار فراز و فرودهای متعددی شد؛ در مقطعی، مذاکرات احیا و ادامه پیدا کرد، در مقطعی خبرهایی مبنی بر احتمال پایین دستیابی به نتیجه منتشر میشد. مجددا نمایندگان کشورهای طرف مذاکره، سفرهایی برای نقل و انتقال پیغامها انجام دادند و حتی موضوع آزادسازی دلارهای بلوکه شده کشورمان در مقطعی، معادله انتظارات و خوشبینی را سبب شد.

در آن دو سال، تورم مسکن از یکسو دنباله رو روند رشد نرخ دلار بود که همین شاخص اثرگذار نیز متناسب با تغییر نبض انتظارات، نوسانات معناداری داشت. تورم مسکن از سوی دیگر، بار شرایط برزخی بازارها را نیز متقبل شد. در این مدت هر زمان بازارهای دارایی بهویژه دلار و سکه احساس کردند، «نتیجه گیری از مذاکرات» نزدیک است، تقاضای خرید در آنها کاهش پیدا کرده است، اما به دلیل نامشخص بودن حصول نتیجه، بخشی از آنها به سمت بازار ملک آمدند.

نرخ دلار در سال ۱۴۰۰ که همه بازارها به آینده خوشبین شدند و به ثبات رسیدند، ماهانه متوسط زیر یکدرصد نوسان کرد. اما در ۱۴۰۱ این رشد ۵درصد و در ۱۴۰۲ نیز ۲درصد شد. قیمت مسکن نیز در سال ۱۴۰۱ به میزان ۴۶درصد و در ۱۴۰۲ به میزان ۶۵درصد افزایش یافت که متفاوت از ثبات نسبی ۱۴۰۰ بود. به این ترتیب مقایسه نرخ رشد دلار و نرخ رشد قیمت مسکن، اثر شرایط برزخی را به خوبی نشان میدهد. همچنین تغییرات «قیمت واقعی» نیز در این دو سال، همین اثر را بازگو میکند. در حالی که ثبات و خوشبینی بازارها در سال ۱۴۰۰ به افت ۸ درصدی «قیمت واقعی» منجر شد، در سال ۱۴۰۱، تغییر نسبی شرایط بیرونی باعث توقف رشد منفی قیمت واقعی مسکن شد. در آن سال، این نرخ «رشد صفر» را ثبت کرد. در سال ۱۴۰۲ نیز «قیمت واقعی» آپارتمان در تهران ۲۴درصد افزایش یافت.

سناریوی چهارم؛ ادامه تنش در منطقه

این سناریو همانی است که «بازار مسکن از ابتدای ۱۴۰۳ تاکنون» شاهد آن بوده است. بروز تنش نظامی باعث جدایی مسیر مسکن از دلار شد. این ریسک برخلاف ریسک سالهای ۹۷ تا ۹۹ یا همان ریسک «ترامپ ۱»، تاحدودی ارتباط تورم دلار را از تورم مسکن قطع کرده است. علت این جدایی نیز به «ریسک خرید سرمایهای ملک» تحت تاثیر تنش برمی گردد. هم در کشورهای درگیر تنش نظامی و هم در سالهای دور در کشورمان، تجربه نشان داده است این فاکتور میل به سرمایهگذاری ملکی بهویژه روی آپارتمان را کاهش میدهد. طی ۵ ماه اول امسال متوسط رشد نقطهای قیمت دلار ۲۰درصد بوده در حالی که متوسط رشد نقطهای قیمت مسکن ۱۵ درصد. در ماههای گذشته همچنین نرخ دلار ماهانه متوسط ۸درصد افزایش پیدا کرد در حالی که نوسان مثبت قیمت مسکن با فاصله زیادی کمتر از این بود. در این صورت چنانچه این سناریو اتفاق بیفتد، به احتمال زیاد، دوره «گذار از جهش» در بازار مسکن که در ماههای نیمه اول امسال شکل گرفته بود، تداوم پیدا میکند.

شعارسال با اندکی اضافات و تلخیص برگرفته از دنیای اقتصاد، تاریخ انتشار: 27شهریور1403، کدخبر:4104762، donya-e-eqtesad.com