- اعلام جرم شورای رقابت علیه ۱۳ نهاد عمومی غیر دولتی و شرکت سهامی + لینک ثبت شکایت شهروندان از شرکت ها و نهادهای عمومی در سامانه شورای رقابت

- ادعای عدم افزایش قیمت نان از سال 1400 و عدم اعتراف به کم فروشی ها و گران فروشی های نان از سال 1400

- اداره مالیات به تمام گندکاری ها و اهمال های خودش می گوید،ممانعت از فرار مالیاتی!

- بازار سیاه واگنهای اجاره ای صادراتی به ترکمنستان ،حق العمل کاری و گمرکی که چشم فروبسته و راه آهنی که خوابیده

- این تبلیغ فست فود و ساندویچ نیست، قیمت سال 97 است

- انتقاد یک نماینده از چالش پیدا کردن ضامن کارمند رسمی برای دریافت وام

- خلا قانونی منجر به قاچاق خودرو به کشور و سکوت گمرک ، فراجا و ستاد مقابله با قاچاق کالا!

- افزایش سقف تراکنشهای بانکی(کارت خوان و درگاه بانکی) از 50 میلیون تومان به ۱۰۰ میلیون تومان

- چطور شد که بی ارزش ترین پول جهان را صاحب شدیم! نمی خواهیم عبرت بگیریم؟

- آقای موسی شهبازی، دکتری اقتصاد رو از کجا گرفتی؟

- شیوه خرید ارز بشکل اینترنتی و غیر حضوری + شرایط متقاضیان حقیقی دریافت ارز و لیست شعب

- گروگان گیری رفاه مردم با اسم رمز حمایت از خودروسازی داخلی دارای حاشیههای فساد و اهمال

- کارِ یکسان، حقوق متفاوت، گلهی کارگرانِ پیمانکاری از تبعیض

- الزام بازگشت قیمت کالاهای اساسی به شهریور ۱۴۰۰ موجب کسری بودجه میشود!

- فولاد نطنز ،سرمایه گذاری وسیع، اشتغال گسترده و ارزآوری مستمر

پنجشنبه ۳۰ بهمن ۱۴۰۴ - 2026 February 19

پنجشنبه ۳۰ بهمن ۱۴۰۴ - 2026 February 19

اشتهای چهار بانک در حبس املاک!

بررسیها نشان میدهد که از مجموع ارزش داراییهای آگهی شده چهار بانک آینده، دی، سرمایه و شهر که در حدود ۹۷ هزار میلیارد تومان است، تنها ۷۸۱ میلیارد تومان محقق شده و درواقع به فروش رفته است.

شعار سال: بالا بودن داراییهای غیرضرور و مازاد بانکها نشان میدهد که منابع بانکی بهجای تسهیلات در شرکتها و بنگاههای غیراقتصادی و عمدتا سوداگر محبوس شدهاند. از همینرو نهتنها در فروش، بلکه در خرید داراییهای بیارتباط با عملکرد بانکی نیز بانکها باید زیر ذرهبین سیاستگذار باشند.

براساس ماده ۱۶ قانون رفع موانع تولید در سال ۱۳۹۴، کلیه بانکها و موسسات اعتباری باید سالانه حداقل ۳۳ درصد از اموال منقول و غیرمنقول خود را واگذار و عایدی آن را در عملیاتهای بانکی مانند تسهیلاتدهی استفاده میکردند. البته مساله واگذاری اموال مازاد بانکها به سال ۸۶ و تصویب آییننامه «نحوه واگذاری داراییهای غیرضرور» برمیگردد. با این حجم از قوانین و الزامات، اما بهنظر میرسد که فروش اموال مازاد بانکها باسرعت بسیار کُندی همراه است.

براساس گزارش تفریغ بودجه، از ۵۷ هزار میلیارد تومان اموال مازاد شناساییشده موسسات و بانکهای دولتی در سال ۹۷ تنها معادل ۴۱ درصد آن واگذار شده است. از طرفی در بانکهای خصوصی وضعیت بهمراتب بدتر از بانکهای دلتی است، اما آمار جامعی در دسترس نیست.

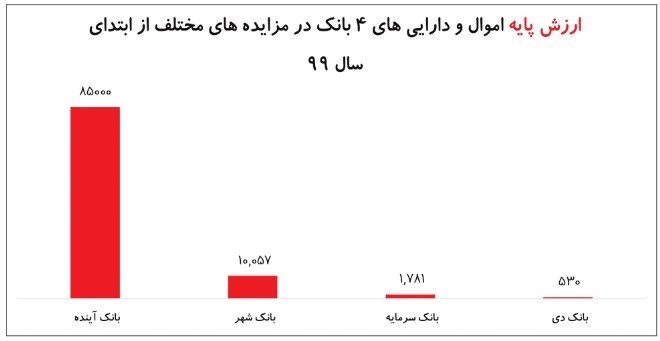

بررسیها از میزان آگهیهای مزایده چهار بانک آینده، شهر، سرمایه و دی نشان میدهد که تنها در سال ۹۹ این چهار بانک در مزایدههای متفاوت ۹۷ هزار میلیارد تومان از داراییها و اموال مازاد خود را در معرض فروش گذاشتهاند که البته درمجموع تنها ۷۸۱ میلیارد تومان یعنی کمتر از یک درصد آن بهفروش رسیده است. حجم بسیار بالای داراییهای بانکهای مذکور درحالی است که قدمت ۳ بانک دی، آینده و شهر از مصوبه «واگذاری دارایی بانکها» در سال ۸۶ حدود ۳ سال کمتر است. این مساله ضعف ادواری بانک مرکزی و وزارت اقتصاد را در برخورد با سیستم بانکی نشان میدهد.

الزام بانکها بر فروش داراییهای مازاد به ۲ دلیل اهمیت دارد؛ اولا وجود داراییهای راکد و منقول و غیرمنقول بالا در داراییهای سیستم بانکی، تسهیلاتدهی این سیستم را آن هم در چنین شرایط رکودی از اقتصاد که طرحهای اقتصادی کشور نیاز به اعتبار دارند، کاهش میدهد. ثانیا بالا بودن ضریب ریسک این داراییها (رقم صددرصد ریسک)، کفایت سرمایه بانکها را بهشدت کاهش داده و سپردهگذاران با تهدید مواجه میشوند. ۲ پیشنهاد نیز برای جلوگیری از فعالیت بانکها در بازار مسکن، ارز و مستغلات داده میشود: ۱- تصویب مالیاتهای سنگین بر سود بانکها از این فعالیتها که عمدتا در حوزه املاک هستند و ۲- منطقی کردن نرخ سود بانکی.

۱۳ سال تلاش بینتیجه

بررسیها نشان میدهد که مساله واگذاری اموال مازاد بانکها از سال ۱۳۸۶ با تصویب آییننامه نحوه واگذاری داراییهای غیرضرور بانکها شروع شد و در سال ۱۳۸۷ با تاسیس شرکت فروش اموال مازاد بانکها ادامه پیدا کرد. در مصوبه سال ۸۶، سیستم بانکی کشور بهمنظور افزایش منابع، ارتقای توان تسهیلاتدهی در عرصه تولید و تحرک چرخه اقتصادی کشور و جلوگیری از راکد ماندن این منابع درقالب اموال منقول و غیرمنقول ملزم به فروش داراییهای مازاد خود شد. این مصوبه که تا سال ۹۴ در مرحله ابلاغ ماند و خبری از اجرای آن نشد، تعاریف ویژهای برای داراییهای غیرضرور درنظر گرفته بود. این تعاریف بسیار نزدیک به برداشتهای بینالمللی بود و در آن هر دارایی تملیکی، منقول و غیرمنقولی که عملا در عملیات بانکی استفاده نداشتند، غیرضرور درنظر گرفته میشدند. تا سال ۱۳۹۴ که قانون رفع موانع تولید ابلاغ شد و در آن بانکها مجددا ملزم به واگذاری داراییها شدند، عملا مصوبه قبلی بدون کارکرد بود و بعد از ۹۴ نیز گرچه رشد قابل توجهی در واگذاریها صورت گرفت، ولی عملکرد تحققیافته با هدفی که قانون پیشبینی کرده بود فاصله قابل توجهی داشت. همه اینها درحالی است که بسیاری از بانکهای کشور که نام آنها در صدر برخورداری از داراییهای منقول و غیرمنقول (غیرضرور) قرار دارد سالها بعد از مصوبه سال ۸۶ تاسیس شدهاند. بهعنوان نمونه بانک آینده در سال ۹۱، بانک شهر و دی نیز در سال ۱۳۸۹ پا به عرصه بانکداری گذاشتهاند و قدمت کمتری از مصوبه معروف دارند، اما با بیتوجهی سیاستگذار (بانک مرکزی و وزارت اقتصاد) چند ده هزار میلیارد داراییهای غیرضرور و مازاد دارند.

اشتهای ناتمام بانکها در حبس داراییها

ممکن است برای برخی این ابهام وجود داشته باشد که این سطح از قانونگذاری و تصویب قوانین مختلف برای فروش داراییهای مازاد بانکها چه ضرورتی دارد و اصلا بانک هم مانند یک شخص حقیقی، میتواند داراییهای خود را متنوع و راکد کند، پس چرا سیاستگذار دست از سر این داراییها برنمیدارد؟ در پاسخ به این سوالات باید اینگونه پاسخ داد که نهتنها در فروش، بلکه در خرید چنین داراییهایی نیز عملکرد سیستم بانکی بهدلایل گوناگون باید زیر ذرهبین باشد. اولین دلیل قدرت تسهیلاتدهی بانکهاست که مهمترین و اصلیترین وظیفه سیستم بانکی نیز بوده و روی آن اجماع وجود دارد، بنابراین لازم است که موانع پیشروی این قدرت برطرف شود. یکی از معضلاتی که میتواند بانکها را در تسهیلاتدهی الکن و ضعیف کند، همین داراییهای غیرضرور و مازادی است که نامولد بوده و بخش بزرگی از داراییهای سیستم بانکی کشور را تشکیل میدهد. این درحالی است که درگیربودن داراییهای بانکها در بخشهایی مانند املاک، ارز و... خلاف ماهیت بانکها به عنوان واسطهگر مالی است؛ بنابراین بالا بودن داراییهای غیرضرور و مازاد بانکها نشان میدهد که منابع بانکی بهجای تسهیلات در شرکتها و بنگاههای غیراقتصادی و عمدتا سوداگر محبوس شدهاند. از همینرو نهتنها در فروش، بلکه در خرید داراییهای بیارتباط با عملکرد بانکی نیز بانکها باید زیر ذرهبین سیاستگذار باشند. البته وزارت اقتصاد و بانک مرکزی بهعنوان سیاستگذار و مانند بسیاری از حوزههای دیگر در این حوزه نیز عملکرد قابل قبولی نداشتهاند. این درحالی است که فروش اموال غیرضرور بانکها در بانکهای دولتی میتواند همزمان در ردیف مولدسازی داراییها و همچنین ترمیم کسری بودجه قرار گیرد.

۹۷ هزار میلیارد تومان اموال مازاد ۴ بانک

بررسی سامانه اطلاعات مالی موسوم به کدال نشان میدهد که ۴ بانک آینده، شهر، سرمایه و دی در سال ۹۹ آگهی فروش ۹۷ هزار میلیارد دارایی مازاد در سال ۹۹ را ارائه کردهاند. این ۴ بانک از سری بانکهای خصوصی کشور بوده که وضعیت آنها بهلحاظ کنترل بدهی، تسهیلاتدهی و انجام رسالت اصلی بانکداری چندان جالب نبوده است. البته سایر موسسات بانکی کشور نیز به وضعیت همین ۴ بانک دچار هستند، اما حجم بالای داراییهای مازاد آگهیشده این بانکها، عملکرد آنها را زیر ذرهبین برده است. بر اساس آمارها بانک آینده در بیستوسوم آذر ۹۹ مزایدهای برای فروش ۱۰۰ درصد سهام شرکت توسعه بینالملل ایران مال به ارزش ۸۵ هزار میلیارد برگزار کرده است که ظاهرا در آن ۳۵ درصد از سهام مورد نظر به فروش رفته است. البته این معامله توسط بانک مرکزی بهدلیل ماهیت شرکت خریدار که یکی از شرکتهای تحت نظر بانک آینده بوده، باطل شده است؛ اما به هر حال این رقم هنگفت است. این درحالی است که شرکت ایران مال تنها دارایی مازاد بانک آینده نبوده و اموال راکد دیگری در سبد دارایی این بانک حضور دارد و راه تسهیلاتدهی را تنگتر کرده است. هرچند اقدام بانک مرکزی در باطل کردن این مزایده قابل ستایش است، اما عدمجلوگیری از فعالیت این بانک و دیگر بانکها در بنگاهداری هدف اصلی است که محقق نشده است.

مزایده ۱۰ هزار میلیارد تومانی املاک یک بانک

بررسی جزئیات بیشتر فروش اموال نشان میدهد که هر یک از بانکهای شهر، سرمایه و دی به ترتیب در سال ۹۹ مزایدههایی به ارزش ۱۰ هزار میلیارد تومان، یکهزار و ۷۰۰ میلیارد تومان و ۵۳۰ میلیارد تومان برگزار کردهاند که عمده آنها بدون نتیجه مانده است. عمده داراییهای در معرض فروش این بانکها املاک و مستغلات مسکونی و تجاری هستند که در اقصی نقاط ایران پخش شدهاند. این داراییهای راکد نهتنها تسهیلاتدهی را کُند میکنند، بلکه امنیت سرمایهگذاری و ادامه حیات این بانکها را نیز به مخاطره میاندازند. نسبت کفایت سرمایه حاصل کسری است که درصورت آن، سرمایه نظارتی (سرمایه پایه) و در مخرج آن مجموع دارایی بانک وجود دارد. کارکرد اصلی این نسبت، حمایت بانک در برابر زیانهای غیرمنتظره و نیز حمایت از سپردهگذاران و اعتباردهندگان است. در مخرج این نسبت به همه داراییهای مختلفی که یک بانک میتواند داشته باشد، ضرایب ریسک مختلفی داده میشود که مثلا این ضریب برای وجه نقد صفر است، اما برای داراییهای ثابت مشهود و غیرمشهود مانند املاک، مستغلات، ۱۰۰ درصد است که ریسک بسیار بالایی را نشان میدهد. نسبت کفایت سرمایه بانکهای دی، شهر، سرمایه درحالی به ترتیب؛ منفی ۵۰، منفی ۱۸۰ و منفی ۳۵ درصد بوده که نسبت منطقی کفایت سرمایه با توجه به اعلام بانک مرکزی در حدود ۸ درصد است. نسبت بسیار منفی کفایت سرمایه نشان میدهد که این بانکها از پرتهدیدترین بانکهای کشور از نظر پوشش ریسک خود و عمل به تعهدات در برابر مشتریان محسوب میشوند. قطعا یکی از دلایل پایین بودن کفایت سرمایه این بانکها تعداد و ارزش بسیار بالای داراییهای ثابت مشهود و... است.

فروش تنها یکدرصد از اموال مازاد

فروش اموال مازاد سیستم بانکی در کشور با چالشهای بسیار زیادی هم از سوی فروشندگان و هم از سوی خریداران همراه است. بخشی از چالشهای واگذاری اموال مازاد بانکها از جانب عرضه آنها توسط طرف فروشنده است. درواقع این چالشها موجب شدهاند تا تمایل یا توانمندی بانکها برای فروش اموال مازاد، زیاد نباشد و درنتیجه اموال مازاد به اندازه کافی و طبق برنامه زمانبندی عرضه نشوند. یکی از اصلیترین موانع واگذاری اموال و شرکتها، مدیران مربوطه هستند که بهدلیل احتمال از دست دادن شغلشان، تمایلی به واگذاری اموال ندارند. طبیعتا مدیران بهعنوان مطلعترین افراد راجعبه داراییها، اگر موافق با واگذاری باشند، احتمال واگذاری موفق را به میزان قابل توجهی افزایش خواهند داد. بررسیها نشان میدهد که از مجموع ارزش داراییهای آگهی شده چهار بانک آینده، دی، سرمایه و شهر که در حدود ۹۷ هزار میلیارد تومان است، تنها ۷۸۱ میلیارد تومان محقق شده و درواقع به فروش رفته است. این مساله نشان میدهد که فروش اموال مازاد بانکها بهدلیل ضعفهای سیستمی شکست خورده است. علاوهبر مدیران، عدمپیگردقانونی بانکها در نگهداری داراییهای راکد یکی دیگر از دلایل این شکست است. نبود پیگرد قانونی در سازوکار فروش نیز دیده میشود بهطوریکه بانکها با برگزاری مزایدهای با قیمتهای نجومی آن هم در فصلهایی که رکود معاملاتی بیشتر میشود، ادعا میکنند که به فروش داراییها اقدام کردهاند، اما خریداری وجود نداشته است. فروش ۷۸۱ میلیارد تومان دارایی مازاد توسط چهار بانک مذکور نشان میدهد که کمتر از یکدرصد ارزش کل داراییهای موجود در مزایدهها به فروش رفته است.

۵۷ هزار میلیارد تومان اموال مازاد بانکهای دولتی

در دوران مدیریت گذشته رئیسکل بانک مرکزی مقرر شده بود که بنگاهها و اموال مازاد بانکی باید تا پایان سال ۹۶ واگذار شوند، اما این امر تاکنون محقق نشده است، بهطوری که براساس گزارش تفریغ بودجه سال ۹۷ ازمجموع ۵۷ هزار میلیارد تومان اموال مازاد شناسایی شده موسسات و بانکهای دولتی تنها معادل ۴۱ درصد یعنی ۲۳ هزار میلیارد تومان واگذار شده است. همچنین براساس این گزارش، بانکهای دولتی ۲ هزار و ۶۱۵ میلیارد تومان از فروش اموال مازاد خود را برخلاف قانون رفع موانع تولید به حساب خزانهداری کل واریز نکردهاند. در سالهای ۹۸ و ۹۹ نیز نتیجه خاصی از ارزش داراییهای مازاد و میزان واگذاری آن در دسترس نیست. این درحالی است که حدود دوسال از رونمایی از «سامانه اموال مازاد بانکها» موسوم به فام که اطلاعات مربوط به اموال مازاد بانکهای دولتی و خصوصی در آن وجود دارد، میگذرد. مهمترین هدف ایجاد این سامانه، شفافیت و تعیین دقیق مشخصات املاک دراختیار بانکها برای اطلاعرسانی به سرمایهگذاران و مردم است. ضمن اینکه در این سامانه امکان عرضه و فروش املاک در شرایط برابر و بهصورت شفاف نیز وجود دارد.

براساس ماده ۱۶ قانون رفع موانع تولید در سال ۱۳۹۴، کلیه بانکها و موسسات اعتباری باید سالانه حداقل ۳۳ درصد از اموال منقول و غیرمنقول خود را واگذار و عایدی آن را در عملیاتهای بانکی مانند تسهیلاتدهی استفاده میکردند. البته مساله واگذاری اموال مازاد بانکها به سال ۸۶ و تصویب آییننامه «نحوه واگذاری داراییهای غیرضرور» برمیگردد. با این حجم از قوانین و الزامات، اما بهنظر میرسد که فروش اموال مازاد بانکها باسرعت بسیار کُندی همراه است.

براساس گزارش تفریغ بودجه، از ۵۷ هزار میلیارد تومان اموال مازاد شناساییشده موسسات و بانکهای دولتی در سال ۹۷ تنها معادل ۴۱ درصد آن واگذار شده است. از طرفی در بانکهای خصوصی وضعیت بهمراتب بدتر از بانکهای دلتی است، اما آمار جامعی در دسترس نیست.

بررسیها از میزان آگهیهای مزایده چهار بانک آینده، شهر، سرمایه و دی نشان میدهد که تنها در سال ۹۹ این چهار بانک در مزایدههای متفاوت ۹۷ هزار میلیارد تومان از داراییها و اموال مازاد خود را در معرض فروش گذاشتهاند که البته درمجموع تنها ۷۸۱ میلیارد تومان یعنی کمتر از یک درصد آن بهفروش رسیده است. حجم بسیار بالای داراییهای بانکهای مذکور درحالی است که قدمت ۳ بانک دی، آینده و شهر از مصوبه «واگذاری دارایی بانکها» در سال ۸۶ حدود ۳ سال کمتر است. این مساله ضعف ادواری بانک مرکزی و وزارت اقتصاد را در برخورد با سیستم بانکی نشان میدهد.

الزام بانکها بر فروش داراییهای مازاد به ۲ دلیل اهمیت دارد؛ اولا وجود داراییهای راکد و منقول و غیرمنقول بالا در داراییهای سیستم بانکی، تسهیلاتدهی این سیستم را آن هم در چنین شرایط رکودی از اقتصاد که طرحهای اقتصادی کشور نیاز به اعتبار دارند، کاهش میدهد. ثانیا بالا بودن ضریب ریسک این داراییها (رقم صددرصد ریسک)، کفایت سرمایه بانکها را بهشدت کاهش داده و سپردهگذاران با تهدید مواجه میشوند. ۲ پیشنهاد نیز برای جلوگیری از فعالیت بانکها در بازار مسکن، ارز و مستغلات داده میشود: ۱- تصویب مالیاتهای سنگین بر سود بانکها از این فعالیتها که عمدتا در حوزه املاک هستند و ۲- منطقی کردن نرخ سود بانکی.

۱۳ سال تلاش بینتیجه

بررسیها نشان میدهد که مساله واگذاری اموال مازاد بانکها از سال ۱۳۸۶ با تصویب آییننامه نحوه واگذاری داراییهای غیرضرور بانکها شروع شد و در سال ۱۳۸۷ با تاسیس شرکت فروش اموال مازاد بانکها ادامه پیدا کرد. در مصوبه سال ۸۶، سیستم بانکی کشور بهمنظور افزایش منابع، ارتقای توان تسهیلاتدهی در عرصه تولید و تحرک چرخه اقتصادی کشور و جلوگیری از راکد ماندن این منابع درقالب اموال منقول و غیرمنقول ملزم به فروش داراییهای مازاد خود شد. این مصوبه که تا سال ۹۴ در مرحله ابلاغ ماند و خبری از اجرای آن نشد، تعاریف ویژهای برای داراییهای غیرضرور درنظر گرفته بود. این تعاریف بسیار نزدیک به برداشتهای بینالمللی بود و در آن هر دارایی تملیکی، منقول و غیرمنقولی که عملا در عملیات بانکی استفاده نداشتند، غیرضرور درنظر گرفته میشدند. تا سال ۱۳۹۴ که قانون رفع موانع تولید ابلاغ شد و در آن بانکها مجددا ملزم به واگذاری داراییها شدند، عملا مصوبه قبلی بدون کارکرد بود و بعد از ۹۴ نیز گرچه رشد قابل توجهی در واگذاریها صورت گرفت، ولی عملکرد تحققیافته با هدفی که قانون پیشبینی کرده بود فاصله قابل توجهی داشت. همه اینها درحالی است که بسیاری از بانکهای کشور که نام آنها در صدر برخورداری از داراییهای منقول و غیرمنقول (غیرضرور) قرار دارد سالها بعد از مصوبه سال ۸۶ تاسیس شدهاند. بهعنوان نمونه بانک آینده در سال ۹۱، بانک شهر و دی نیز در سال ۱۳۸۹ پا به عرصه بانکداری گذاشتهاند و قدمت کمتری از مصوبه معروف دارند، اما با بیتوجهی سیاستگذار (بانک مرکزی و وزارت اقتصاد) چند ده هزار میلیارد داراییهای غیرضرور و مازاد دارند.

اشتهای ناتمام بانکها در حبس داراییها

ممکن است برای برخی این ابهام وجود داشته باشد که این سطح از قانونگذاری و تصویب قوانین مختلف برای فروش داراییهای مازاد بانکها چه ضرورتی دارد و اصلا بانک هم مانند یک شخص حقیقی، میتواند داراییهای خود را متنوع و راکد کند، پس چرا سیاستگذار دست از سر این داراییها برنمیدارد؟ در پاسخ به این سوالات باید اینگونه پاسخ داد که نهتنها در فروش، بلکه در خرید چنین داراییهایی نیز عملکرد سیستم بانکی بهدلایل گوناگون باید زیر ذرهبین باشد. اولین دلیل قدرت تسهیلاتدهی بانکهاست که مهمترین و اصلیترین وظیفه سیستم بانکی نیز بوده و روی آن اجماع وجود دارد، بنابراین لازم است که موانع پیشروی این قدرت برطرف شود. یکی از معضلاتی که میتواند بانکها را در تسهیلاتدهی الکن و ضعیف کند، همین داراییهای غیرضرور و مازادی است که نامولد بوده و بخش بزرگی از داراییهای سیستم بانکی کشور را تشکیل میدهد. این درحالی است که درگیربودن داراییهای بانکها در بخشهایی مانند املاک، ارز و... خلاف ماهیت بانکها به عنوان واسطهگر مالی است؛ بنابراین بالا بودن داراییهای غیرضرور و مازاد بانکها نشان میدهد که منابع بانکی بهجای تسهیلات در شرکتها و بنگاههای غیراقتصادی و عمدتا سوداگر محبوس شدهاند. از همینرو نهتنها در فروش، بلکه در خرید داراییهای بیارتباط با عملکرد بانکی نیز بانکها باید زیر ذرهبین سیاستگذار باشند. البته وزارت اقتصاد و بانک مرکزی بهعنوان سیاستگذار و مانند بسیاری از حوزههای دیگر در این حوزه نیز عملکرد قابل قبولی نداشتهاند. این درحالی است که فروش اموال غیرضرور بانکها در بانکهای دولتی میتواند همزمان در ردیف مولدسازی داراییها و همچنین ترمیم کسری بودجه قرار گیرد.

۹۷ هزار میلیارد تومان اموال مازاد ۴ بانک

بررسی سامانه اطلاعات مالی موسوم به کدال نشان میدهد که ۴ بانک آینده، شهر، سرمایه و دی در سال ۹۹ آگهی فروش ۹۷ هزار میلیارد دارایی مازاد در سال ۹۹ را ارائه کردهاند. این ۴ بانک از سری بانکهای خصوصی کشور بوده که وضعیت آنها بهلحاظ کنترل بدهی، تسهیلاتدهی و انجام رسالت اصلی بانکداری چندان جالب نبوده است. البته سایر موسسات بانکی کشور نیز به وضعیت همین ۴ بانک دچار هستند، اما حجم بالای داراییهای مازاد آگهیشده این بانکها، عملکرد آنها را زیر ذرهبین برده است. بر اساس آمارها بانک آینده در بیستوسوم آذر ۹۹ مزایدهای برای فروش ۱۰۰ درصد سهام شرکت توسعه بینالملل ایران مال به ارزش ۸۵ هزار میلیارد برگزار کرده است که ظاهرا در آن ۳۵ درصد از سهام مورد نظر به فروش رفته است. البته این معامله توسط بانک مرکزی بهدلیل ماهیت شرکت خریدار که یکی از شرکتهای تحت نظر بانک آینده بوده، باطل شده است؛ اما به هر حال این رقم هنگفت است. این درحالی است که شرکت ایران مال تنها دارایی مازاد بانک آینده نبوده و اموال راکد دیگری در سبد دارایی این بانک حضور دارد و راه تسهیلاتدهی را تنگتر کرده است. هرچند اقدام بانک مرکزی در باطل کردن این مزایده قابل ستایش است، اما عدمجلوگیری از فعالیت این بانک و دیگر بانکها در بنگاهداری هدف اصلی است که محقق نشده است.

مزایده ۱۰ هزار میلیارد تومانی املاک یک بانک

بررسی جزئیات بیشتر فروش اموال نشان میدهد که هر یک از بانکهای شهر، سرمایه و دی به ترتیب در سال ۹۹ مزایدههایی به ارزش ۱۰ هزار میلیارد تومان، یکهزار و ۷۰۰ میلیارد تومان و ۵۳۰ میلیارد تومان برگزار کردهاند که عمده آنها بدون نتیجه مانده است. عمده داراییهای در معرض فروش این بانکها املاک و مستغلات مسکونی و تجاری هستند که در اقصی نقاط ایران پخش شدهاند. این داراییهای راکد نهتنها تسهیلاتدهی را کُند میکنند، بلکه امنیت سرمایهگذاری و ادامه حیات این بانکها را نیز به مخاطره میاندازند. نسبت کفایت سرمایه حاصل کسری است که درصورت آن، سرمایه نظارتی (سرمایه پایه) و در مخرج آن مجموع دارایی بانک وجود دارد. کارکرد اصلی این نسبت، حمایت بانک در برابر زیانهای غیرمنتظره و نیز حمایت از سپردهگذاران و اعتباردهندگان است. در مخرج این نسبت به همه داراییهای مختلفی که یک بانک میتواند داشته باشد، ضرایب ریسک مختلفی داده میشود که مثلا این ضریب برای وجه نقد صفر است، اما برای داراییهای ثابت مشهود و غیرمشهود مانند املاک، مستغلات، ۱۰۰ درصد است که ریسک بسیار بالایی را نشان میدهد. نسبت کفایت سرمایه بانکهای دی، شهر، سرمایه درحالی به ترتیب؛ منفی ۵۰، منفی ۱۸۰ و منفی ۳۵ درصد بوده که نسبت منطقی کفایت سرمایه با توجه به اعلام بانک مرکزی در حدود ۸ درصد است. نسبت بسیار منفی کفایت سرمایه نشان میدهد که این بانکها از پرتهدیدترین بانکهای کشور از نظر پوشش ریسک خود و عمل به تعهدات در برابر مشتریان محسوب میشوند. قطعا یکی از دلایل پایین بودن کفایت سرمایه این بانکها تعداد و ارزش بسیار بالای داراییهای ثابت مشهود و... است.

فروش تنها یکدرصد از اموال مازاد

فروش اموال مازاد سیستم بانکی در کشور با چالشهای بسیار زیادی هم از سوی فروشندگان و هم از سوی خریداران همراه است. بخشی از چالشهای واگذاری اموال مازاد بانکها از جانب عرضه آنها توسط طرف فروشنده است. درواقع این چالشها موجب شدهاند تا تمایل یا توانمندی بانکها برای فروش اموال مازاد، زیاد نباشد و درنتیجه اموال مازاد به اندازه کافی و طبق برنامه زمانبندی عرضه نشوند. یکی از اصلیترین موانع واگذاری اموال و شرکتها، مدیران مربوطه هستند که بهدلیل احتمال از دست دادن شغلشان، تمایلی به واگذاری اموال ندارند. طبیعتا مدیران بهعنوان مطلعترین افراد راجعبه داراییها، اگر موافق با واگذاری باشند، احتمال واگذاری موفق را به میزان قابل توجهی افزایش خواهند داد. بررسیها نشان میدهد که از مجموع ارزش داراییهای آگهی شده چهار بانک آینده، دی، سرمایه و شهر که در حدود ۹۷ هزار میلیارد تومان است، تنها ۷۸۱ میلیارد تومان محقق شده و درواقع به فروش رفته است. این مساله نشان میدهد که فروش اموال مازاد بانکها بهدلیل ضعفهای سیستمی شکست خورده است. علاوهبر مدیران، عدمپیگردقانونی بانکها در نگهداری داراییهای راکد یکی دیگر از دلایل این شکست است. نبود پیگرد قانونی در سازوکار فروش نیز دیده میشود بهطوریکه بانکها با برگزاری مزایدهای با قیمتهای نجومی آن هم در فصلهایی که رکود معاملاتی بیشتر میشود، ادعا میکنند که به فروش داراییها اقدام کردهاند، اما خریداری وجود نداشته است. فروش ۷۸۱ میلیارد تومان دارایی مازاد توسط چهار بانک مذکور نشان میدهد که کمتر از یکدرصد ارزش کل داراییهای موجود در مزایدهها به فروش رفته است.

۵۷ هزار میلیارد تومان اموال مازاد بانکهای دولتی

در دوران مدیریت گذشته رئیسکل بانک مرکزی مقرر شده بود که بنگاهها و اموال مازاد بانکی باید تا پایان سال ۹۶ واگذار شوند، اما این امر تاکنون محقق نشده است، بهطوری که براساس گزارش تفریغ بودجه سال ۹۷ ازمجموع ۵۷ هزار میلیارد تومان اموال مازاد شناسایی شده موسسات و بانکهای دولتی تنها معادل ۴۱ درصد یعنی ۲۳ هزار میلیارد تومان واگذار شده است. همچنین براساس این گزارش، بانکهای دولتی ۲ هزار و ۶۱۵ میلیارد تومان از فروش اموال مازاد خود را برخلاف قانون رفع موانع تولید به حساب خزانهداری کل واریز نکردهاند. در سالهای ۹۸ و ۹۹ نیز نتیجه خاصی از ارزش داراییهای مازاد و میزان واگذاری آن در دسترس نیست. این درحالی است که حدود دوسال از رونمایی از «سامانه اموال مازاد بانکها» موسوم به فام که اطلاعات مربوط به اموال مازاد بانکهای دولتی و خصوصی در آن وجود دارد، میگذرد. مهمترین هدف ایجاد این سامانه، شفافیت و تعیین دقیق مشخصات املاک دراختیار بانکها برای اطلاعرسانی به سرمایهگذاران و مردم است. ضمن اینکه در این سامانه امکان عرضه و فروش املاک در شرایط برابر و بهصورت شفاف نیز وجود دارد.

شعار سال؛ با اندکی تلخیص و اضافات برگرفته از خبرگزاری تسنیم، تاریخ انتشار: ۱۷ اسفند ۱۳۹۹، کد خبر: ۲۴۶۵۵۷۶، www.tasnimnews.com

لینک کپی شد

برگزیده ها