- اعلام جرم شورای رقابت علیه ۱۳ نهاد عمومی غیر دولتی و شرکت سهامی + لینک ثبت شکایت شهروندان از شرکت ها و نهادهای عمومی در سامانه شورای رقابت

- ادعای عدم افزایش قیمت نان از سال 1400 و عدم اعتراف به کم فروشی ها و گران فروشی های نان از سال 1400

- اداره مالیات به تمام گندکاری ها و اهمال های خودش می گوید،ممانعت از فرار مالیاتی!

- بازار سیاه واگنهای اجاره ای صادراتی به ترکمنستان ،حق العمل کاری و گمرکی که چشم فروبسته و راه آهنی که خوابیده

- این تبلیغ فست فود و ساندویچ نیست، قیمت سال 97 است

- انتقاد یک نماینده از چالش پیدا کردن ضامن کارمند رسمی برای دریافت وام

- خلا قانونی منجر به قاچاق خودرو به کشور و سکوت گمرک ، فراجا و ستاد مقابله با قاچاق کالا!

- افزایش سقف تراکنشهای بانکی(کارت خوان و درگاه بانکی) از 50 میلیون تومان به ۱۰۰ میلیون تومان

- چطور شد که بی ارزش ترین پول جهان را صاحب شدیم! نمی خواهیم عبرت بگیریم؟

- آقای موسی شهبازی، دکتری اقتصاد رو از کجا گرفتی؟

- شیوه خرید ارز بشکل اینترنتی و غیر حضوری + شرایط متقاضیان حقیقی دریافت ارز و لیست شعب

- گروگان گیری رفاه مردم با اسم رمز حمایت از خودروسازی داخلی دارای حاشیههای فساد و اهمال

- کارِ یکسان، حقوق متفاوت، گلهی کارگرانِ پیمانکاری از تبعیض

- الزام بازگشت قیمت کالاهای اساسی به شهریور ۱۴۰۰ موجب کسری بودجه میشود!

- فولاد نطنز ،سرمایه گذاری وسیع، اشتغال گسترده و ارزآوری مستمر

جمعه ۰۱ اسفند ۱۴۰۴ - 2026 February 20

جمعه ۰۱ اسفند ۱۴۰۴ - 2026 February 20

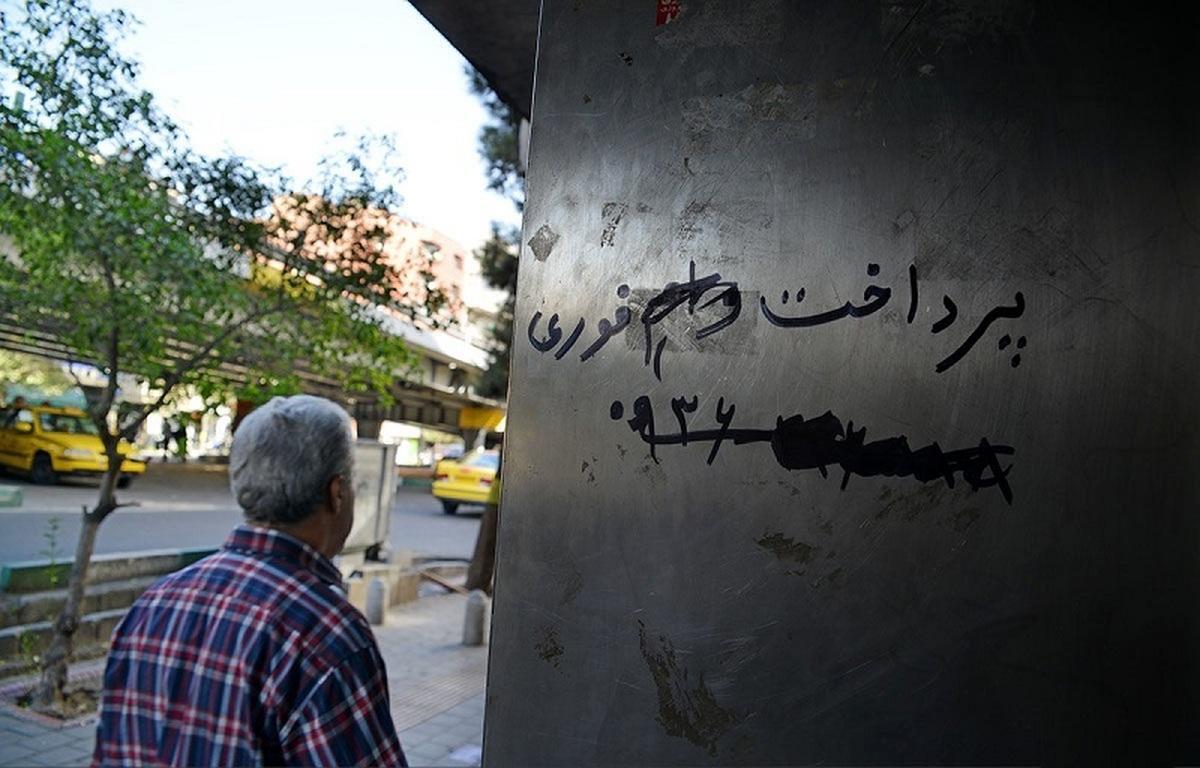

پشتپرده وامهای فوری؛ پای بانکها در میان است؟ + خیر، پای ناکارآمدی بانک مرکزی و شورای فقهی آن در میان است

شعارسال: به عقیده یک کارشناس بانکی، اگر سیستم بانکی به هر دلیل نتواند نیازهای مالی مردم را تامین کند، گسترش روز افزون بازار غیرمتشکل پولی به هیچ وجه، دور از انتظار نیست. مبارزه با این پدیده رو به گسترش تنها وظیفه یا مسئولیت انحصاری بانک مرکزی یا شبکه بانکی کشور نیست؛ بنابراین در این مسیر سایر نهادهای مسئول، باید بانک مرکزی و شبکه بانکی کشور را در مبارزه با این پدیده همکاری کنند.

این روزها، در هر گوشهای از شهر که قدم بزنیم، آگهیهای تبلیغات وام فوری بدون نیاز به ضامن (تنها به شرط سفته) همهجا به چشم میخورد. یک روی برخی از این تبلیغات، تصویر ایران چک ۱۰۰ هزار تومانی و روی دیگر آن نوشته «وام فوری بدون نیاز به ضامن؛ تنها با ارائه سفته»، کمی دیگر در پیادهروهای شهر که قدم بزنیم آگهیهای رنگارنگ و متنوع «وام بانکی فوری» همهجا به چشم میخورد، حتی آگهیهای خود را به کف معابر و پیادهروها، چسباندهاند. بر روی یکی از این تبلیغات که بر کف پیاده رو نقش بسته، نوشته بود: وام ازدواج و قرض الحسنه، وام با ضمانت سفته، وام با ضمانت طلا و خرید امتیاز رسالت!

از سوی دیگر، از صفحات اینترنتی و سایتها گرفته و حتی صفحات برخی از جراید معتبر، آگهیهای «وام فوری بانکی» دو پرسش اصلی را در ذهن مخاطب ایجاد میکند. آیا این تبلیغات فراگیر شده مربوط به وام فوری بانکی، تسهیلات بانکی است که از سوی برخی افراد دریافت شده، توسط یک مجموعه خریداری و سپس به برخی که نیازمند دریافت اعتبارات فوری هستند، فروخته میشود؟ یا اینکه پای برخی از گروههای سفته بازار در میان است؟

همچنین برخی پرسشهای دیگر در ذهن مخاطب مطرح میشود که آیا این موسسات، شرکتها یا اشخاص با استفاده از چه مکانیزم یا راهکار قانونی موفق به گرفتن وام فوری از بانکها میشوند؟ یا آنکه خرید و فروش وام یا تسهیلات بانکی معاملهای شرعی و قانونی است؛ مانند سایر معاملات رایج بازار که هرکس میتواند بدان مشغول باشد.

در این رابطه، علی نظافتیان – دبیر کمیسیون حقوقی کانون بانکها با اشاره به موضوع فعالیتهای مخرب، مشکوک و غیر مجاز پولی میگوید: شاید اصطلاح «بازار غیرمتشکل پولی» را شنیده باشید. این اصطلاح در مقابل اصطلاح بازار پول و سرمایه قرار دارد، به تعبیری اسم محترمانه بازار رباخواری است. سالها پیش در دهه هشتاد، مجلس شورای اسلامی با هدف مبارزه با این پدیده شوم خانمانبرانداز قانونی موسوم به «قانون تنظیم بازار غیرمتشکل پولی» تصویب کرد. قانونی که با هدف مبارزه با فعالیت مخرب بازار غیرمجاز پولی و موسسات اعتباری غیرمجاز تصویب شد تا به بازار غیر مجاز پولی و بانکی مشکوک به ربا خاتمه دهد. گرچه نامی از ربا و ممنوعیت رباخواری در این مصوبه نیامده، اما متمرکز بر برخورد با عملیات بانکی غیرمجاز با محوریت بانک مرکزی است.

وی اظهار کرد: در قانون مورد اشاره آمده است که «اشتغال به عملیات بانکی توسط اشخاص حقیقی و یا حقوقی تحت هر عنوان و تاسیس و ثبت هرگونه تشکل برای انجام عملیات بانکی، بدون دریافت مجوز از بانک مرکزی جمهوری اسلامی ایران ممنوع است.» بنابراین بر اساس قانون مذکور، اشتغال غیرمجاز به عملیات بانکی مطلقا ممنوع است.

دبیر کمیسیون حقوقی کانون بانکها با اشاره به مفهوم عملیات مجاز بانکی بیان کرد: بر اساس مقررات بند ب ماده ۳۰ قانون پولی وبانکی مصوب سال ۱۳۵۲ تشخیص مصادیق عملیات بانکی بر عهده شورای پول و اعتبار است. اما مجلس شورای اسلامی نیز برای زدودن هر گونه ابهام حقوقی از این موضوع خود دست بکار شد و عملیات بانکی مورد نظر خود را در قانون مورد نظر خود تعریف کرد.

نظافتیان با تشریح قانون مجلس شورای اسلامی با عنوان تنظیم بازار غیرمتشکل پولی گفت: در این قانون آمده است «عملیات بانکی به امر واسطهگری بین عرضهکنندگان و متقاضیان وجوه و اعتبار به صورت دریافت انواع وجوه، سپرده، ودیعه و موارد مشابه تحت هرعنوان و اعطای وام، اعتبار و سایر تسهیلات و صدور کارتهای الکترونیکی پرداخت و کارتهای اعتباری اطلاق میشود.» همچنین، اما بند «چ» ماده ۱ قانون بانک مرکزی عملیات بانکی را اینگونه تعریف کرده است: «عملیات بانکی به دریافت سپرده از اشخاص حقیقی یا حقوقی و اعطای تسهیلات یا ایجاد اعتبار گفته میشود.»

این کارشناس بانکی خاطرنشان کرد: مطابق مواد موجود در قوانین مطرح شده، تعریف عملیات بانکی در قانون بانک مرکزی با تعریف عملیات بانکی در قانون تنظیم بازار غیر متشکل پولی مصوب سال ۱۳۸۳ توسط مجلس شوای اسلامی، تفاوتهایی دارد.

وی با تشریح برخی دیگر از موارد موجود در قانون تنظیم بازار غیر متشکل پولی گفت: همچنین در ماده ۳۷ این قانون به تفصیل آمده است که «انجام هرگونه عملیات بانکی، ارائه انواع خدمات بانکی، صرافی، واسپاری (لیزینگ) و مانند آن و نیز ایجاد و ثبت «اشخاص تحت نظارت»، ایجاد شعبه، باجه یا نمایندگی و هر نوع فعالیت در نظام پرداخت، صرفا با مجوز بانک مرکزی و در چهارچوب مقررات مصوب هیأت عالی با رعایت قانون اصلاح مواد (۱) و (۷) قانون اجرای سیاستهای کلی اصل چهل و چهارم (۴۴) قانون اساسی مصوب ۱۵ بهمن ماه سال ۱۳۹۹ و قانون تسهیل صدور مجوزهای کسب و کار مصوب اسفند ماه سال ۱۴۰۰ مجاز است.

دبیرکمیسیون حقوقی کانون بانکها، ادامه داد: همچنین انجام عملیات و ارائه خدمات بانکی از طریق پایگاههای اینترنتی، برنامههای کاربردی بر بستر تلفن همراه و مشابه آن، بهجز مواردی که با تصویب هیأت عالی از دریافت مجوز معاف است، منوط به کسب مجوز از بانک مرکزی است و اقدام به فعالیتهای مذکور در این ماده بدون کسب مجوز، جرم تلقی میشود و بانک مرکزی موظف است اسامی و اطلاعات کلیه «اشخاص تحت نظارت» مجاز را به طرق مقتضی از جمله درج در پایگاه اطلاع رسانی خود اعلام عمومی نموده و به اطلاع فرماندهی انتظامی جمهوری اسلامی ایران و قوه قضائیه برساند.

نظافتیان افزود: در بند ب این قانون آمده است که بانک مرکزی موظف است علیه اشخاصی که بدون اخذ مجوز، به انجام فعالیتهایی که مستلزم اخذ مجوز از بانک مرکزی است مبادرت میکنند، نزد دادسرای ویژه جرائم پولی و بانکی اقامه دعوی کند. همچنین در بخشهای دیگری از این قانون تاکید شده که اشخاصی که بدون اخذ مجوز از بانک مرکزی مبادرت به اقدامات مذکور در بند «الف» این ماده نمایند، علاوه بر الزام به بازپرداخت وجوهی که دریافت آنها مستلزم اخذ مجوز از بانک مرکزی است و پرداخت جزای نقدی حداکثر معادل دوبرابر وجوه مزبور به مجازات درجه پنج یا شش موضوع ماده ۱۹ قانون مجازات اسلامی محکوم میشوند. همچنین قوه قضائیه موظف است، شعب ویژه دادسرا و دادگاه رسیدگی به جرائم پولی و بانکی را دایر کند و شعب مذکور موظفاند به شکایات بانک مرکزی با رعایت موارد خارج از نوبت، رسیدگی کنند.

وی با اشاره به لزوم توجه به مصوبات مربوط به قانون بازار غیرمتشکل پولی گفت: در حال حاضر، نزدیک به دو دهه از تصویب قانون تنظیم بازار غیرمتشکل پولی سپری شده است. بنابراین، زمان ارزیابی میزان موفقیت مسئولین ذیربط در اجرای این قانون در مبارزه با بازار غیرمتشکل پولی و خاتمهدادن به عملیات غیرمجاز بانکی فرارسیده است. امروز ضرورت دارد، یک بررسی کارشناسی از نحوه اجرای این قانون و میزان موفقیت مسئولین مربوطه در اجرای این ماموریت قانونی انجام شود. تا بدین پرسش پاسخ داده شود که آیا پس از سالها بساط بازار غیرمتشکل پولی در کشور برچیده شده است یا خیر؟

دگردیسی نظام اقتصادی و پولی در دو دهه اخیر

این کارشناس بانکی در پاسخ به این پرسش که وضعیت عمل به این قانون در حال حاضر در چه شرایطی قرار دارد اظهار کرد: پاسخ تخصصی بدین پرسش در صلاحیت بانک مرکزی است. واقعیت، اما آن است که نظام اقتصادی و پولی کشورمان در این دو دهه دچار تحولات عمیق و دگردیسی فراوان شده است. امروز بازار آزاد و غیر رسمی ارز نرخ بالای هفتاد هزار تومان را تجربه میکند. سکه نیز از این دگردیسی جا نمانده و از مرز پنجاه میلیون تومان عبور کرده است و در این میان، نظام بانکی کشور رضایت داده تا بهجای بانکها بخشی از خدمات و نقلوانتقال الکترونیکی پول در اختیار شرکتهای غیربانکی دارنده اپلیکیشنهای پرداخت آنی واگذار شود.

چالشهای نظام بانکی

نظافتیان، ادامه داد: در دهههای اخیر، همراه با تحولات اقتصادی و پول جمعیت نیز فزونییافته است. باتوجهبه این تحولات دیگر لازم نیست مردم برای پرداخت یا نقلوانتقال پول به شعب بانکها مراجعه کنند. فینتکها و شرکتهای پرداختکار بانکها را ازاینحیث راحت و آسان کرده و واسطه میان صاحبان حساب و بانکها شدهاند و پرداختهای مورد نیاز مردم را شبانهروز و در کمترین زمان ممکن انجام میدهند. اما واقعیت را باید پذیرفت. شبکه بانکی کشور در حال حاضر توان تسهیلاتدهی و برآورد همه نیازهای مالی مردم را ندارد. انواع و اقسام تسهیلات تکلیفی در کنار تعهدات مالی به مشتریان و سپردهگذاران رمق شبکه بانکی را گرفته و توان تسهیلاتدهی آنان را به علت کمبود منابع و سپردههای بانکی مدتدار بهشدت کاهش داده است.

جامعه نیازمند تامین مالی است

وی گفت: بنابراین روی آوردن بخشی از جامعه به عملیات غیرمجاز بانکی، چندان عجیب و دور از انتظار نیست؛ چراکه جامعه به تامین مالی نیاز دارد. در این وضعیت اگر هنگام رفتن به محل کار کمی به کف پیادهروها توجه شود یا در دنیای اینترنت یا موتورهای جستجو اصطلاح «خرید وام بانکی» را جستجو کنید، مسلما با انبوهی از تبلیغات در این زمینه روبرو میشوید که نشان میدهد اشخاص حقیقی یا حقوقی آزادانه به شغل خریدوفروش وام و تسهیلات بانکی مشغول بوده و کسب ثروت میکنند.

دبیر کمیسیون حقوقی کانون بانکها خاطرنشان کرد: این اشخاص خدمات متنوعی در حوزه پولی مانند خرید و فروش اوراق مسکن، فروش وام، سرمایهگذاری و مشارکت، ارائه وام فوری، مشاوره تخصصی برای اخذ وام فوری، خریدوفروش وام ازدواج، فرزندآوری و امتیاز وام قرضالحسنه یا تسهیلات بانکی و معرفی ضامن معتبر مورد قبول بانکها و نظایر آن ارائه میدهند.

نظافتیان افزود: با مشاهده این وضعیت ممکن است ابهامات و پرسشهایی در ذهن مردم مطرح شود که آیا این گروههای تامین مالی با کارکردهای متفاوت، مورد تایید و حمایت نظام بانکی کشور است یا خیر؟ و اگر هم مورد تایید است، نظامات و مقررات مصوب بانکی آن کدام است و کدام نهاد مسئول ساماندهی و صدور مجوز کسب و کار برای این گروهها است. همچنین اگر این نوع فعالیت پولی مورد تایید نیست و غیرمجاز است، چرا اقدام قانونی نتیجهبخش برای جلوگیری از این عملیات غیرمجاز پولی آن گونه که ضروری است، صورت نمیگیرد.

شعارسال با اندکی اضافات و تلخیص برگرفته از قیمت360، تاریخ انتشار: 1دی1403، کدخبر:19025، www.gheymat360.com