- اعلام جرم شورای رقابت علیه ۱۳ نهاد عمومی غیر دولتی و شرکت سهامی + لینک ثبت شکایت شهروندان از شرکت ها و نهادهای عمومی در سامانه شورای رقابت

- ادعای عدم افزایش قیمت نان از سال 1400 و عدم اعتراف به کم فروشی ها و گران فروشی های نان از سال 1400

- اداره مالیات به تمام گندکاری ها و اهمال های خودش می گوید،ممانعت از فرار مالیاتی!

- بازار سیاه واگنهای اجاره ای صادراتی به ترکمنستان ،حق العمل کاری و گمرکی که چشم فروبسته و راه آهنی که خوابیده

- این تبلیغ فست فود و ساندویچ نیست، قیمت سال 97 است

- انتقاد یک نماینده از چالش پیدا کردن ضامن کارمند رسمی برای دریافت وام

- خلا قانونی منجر به قاچاق خودرو به کشور و سکوت گمرک ، فراجا و ستاد مقابله با قاچاق کالا!

- افزایش سقف تراکنشهای بانکی(کارت خوان و درگاه بانکی) از 50 میلیون تومان به ۱۰۰ میلیون تومان

- چطور شد که بی ارزش ترین پول جهان را صاحب شدیم! نمی خواهیم عبرت بگیریم؟

- آقای موسی شهبازی، دکتری اقتصاد رو از کجا گرفتی؟

- شیوه خرید ارز بشکل اینترنتی و غیر حضوری + شرایط متقاضیان حقیقی دریافت ارز و لیست شعب

- گروگان گیری رفاه مردم با اسم رمز حمایت از خودروسازی داخلی دارای حاشیههای فساد و اهمال

- کارِ یکسان، حقوق متفاوت، گلهی کارگرانِ پیمانکاری از تبعیض

- الزام بازگشت قیمت کالاهای اساسی به شهریور ۱۴۰۰ موجب کسری بودجه میشود!

- فولاد نطنز ،سرمایه گذاری وسیع، اشتغال گسترده و ارزآوری مستمر

يکشنبه ۰۳ تير ۱۴۰۳ - 2024 June 23

يکشنبه ۰۳ تير ۱۴۰۳ - 2024 June 23

شعار سال: اتخاذ سیاست کاهش تعداد صفر پول ملی، واکنشی به تورم بسیار بالا یا هایپر تورم است. عبدالناصر همتی رییس بانک مرکزی که لایحه حذف چهار صفر از پول ملی ایران را به دولت تقدیم کرده در توجیه این طرح به زمانبر بودن تاثیرگذاری این سیاست نیز اشاره کرده و گفته این سیاست یک فرآیند زمان بر به لحاظ حقوقی و فنی دارد و بر مبنای برآورد کارشناسان ما اجرای آن نزدیک دو سالی طول میکشد.

اما سوال اینجاست که اجرای سیاست ذف صفر از پول ملی در چه شرایطی در اولویت دولتها قرار میگیرد؟

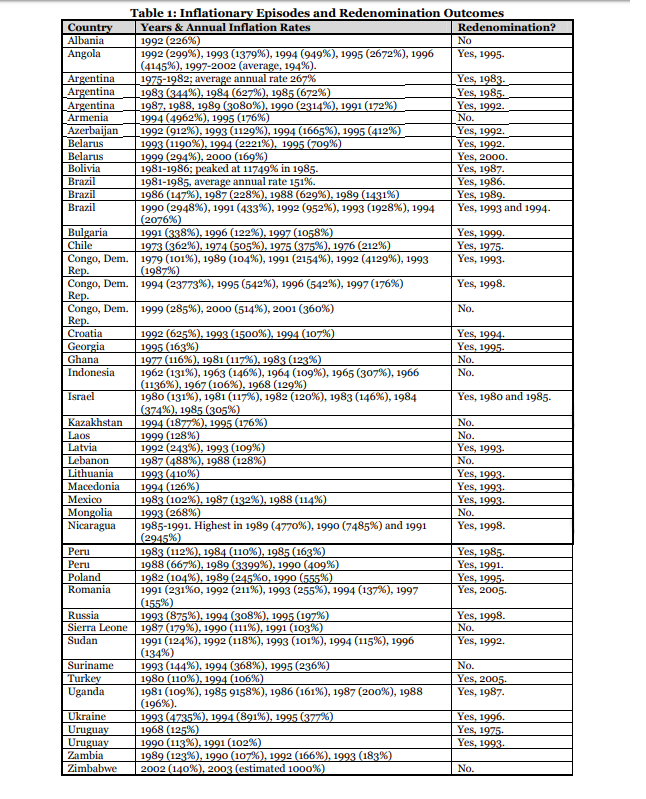

اگر به این جدول نرخ برابری ارز ملی با دلار را هم اضافه کنیم خواهیم دید که کشورهایی این سیاست را اتخاذ کردهاند نرخ برابری ارز آنها با دلار به بیش از ۱۰۰۰ افزایش یافته بود.

منطق حذف صفر از پول ملی چیست؟

در دورانی که پولهای ملی با پشتوانه اعتماد مردم به جای طلا و نقره اعتبار میگیرند، دولتها باید ارزش پول را برای جلب اعتماد عمومی دستکاری کنند. یکی از ابزارهای دستکاری، تورم است. دولت میتواند با افزایش قابل توجه توزیع پول بر تورم تاثیرگذار باشد.

ابزار دیگر اصلاحات اقتصادی است. با این روش دولتها میتوانند پول ملی را کاملا تغییر دهند، اما این کار به دلیل مقاونت مردم زمان بر است. در نتیجه دولتها به سمت حذف صفر قدم برمیدارند. اقدامی که معمولا به واسطه هایپر تورم تثبیت میشود.

حذف صفر در غیاب اصلاحات پولی، تورم را متوقف نمیکند. این اقدام نباید رفتار افراد را نیز تغییر دهد.

سه دسه مکانیزیم میتواند همزمان با هم بر تصمیماتی در زمینه حذف صفر تاثیرگذار باشد: اعتبار داخلی و بین المللی، سیاست داخلی و هویت و پول.

دولتها معمولا میخواهند اعتبار خود را افزایش دهند. به ویژه زمانی که اقدامات و سیاستهایی برای کاهش تورم اجرا میکنند. افزایش اعتبار دولتها میتواند نظر سرمایهگذاران بخش خصوصی نسبت به دولت به عنوان یک قرض گیرنده را افزایش دهد. همچنین این افزایش اعتبار، دولت را به عنوان کنترل کننده نرخ برابری ارز داخلی با خارجی در بازارهای سرمایه خارجی تقویت میکند.

دولتها در کشورهایی که با یک دوره تورم بسیار بالا مواجه بودهاند، برای بازگرداندن اعتبار در بازارهای بین المللی و سازمانهای داخلی با چالشهای فراوارنی روبهرو هستند. یکی از مستقیمترین ابزارها اجرای سیاستها و برنامههای با ثبات کننده است که اکثرا شامل ایجاد ثبات در بازار ارز یا سیاستهای پول محور و همچنین افزایش استقلال اجرایی بانک مرکزی و حذف سیاستهای اقتصادی منحرف کننده است. حذف صفر میتواند در این زمان به کار بیاید.

دو روش وجود دارد:

اول: این روش میتواند بعد از یک دوره ثبات از سر گرفته شود تا به مردم و بازارهای خصوصی نشان دهد که روزهای تورم بالا گذشته است. استفاده از این روش بیشتر جنبه نمادین دارد تا به شهروندان و سرمایهگذاران یادآوری کند که با موفقیت دولت از سد تورم گذشته است.

ارز جدید نتیجه و عامل ثباتساز خواهد بود. این سیاست بعد از یک دوره تورم رخ میدهد. فشار بازارهای مالی بین المللی از صندوق بین المللی پول و بازارهای مالی بین المللی منجر به اقدامات ضد تورمی میشود. این فشارها میتواند به خذف صفر از پول ملی بینجامد.

ترکیه به دو دلیل دست به حذف صفر زد: اول به لایل فنی، چون تراکنشهای مالی با شش صفر اضافی بسیار دشوار بود. دوم برای کسب اعتبار. در واقع ترکیه بعد از برداشت ۶ صفر از پول ملی خود بعد از مدتها در سال ۲۰۰۴ (بعد از سال ۱۹۷۲) تورم یک رقمی را تجربه کرد. همین مساله باعث شد در سال ۲۰۰۵ به همه و عدههای خود برای تورم پایین جامه عمل بپوشاند.

روسیه نیز در سال ۱۹۹۸ سه صفر را از روبل حذف کرد. این کار به مردم این اطمینان را داد که بحران اقتصادی روسیه را پشت سر گذاشتهاند و تورم کاهش یافت. تورم ۸۷۵ درصدی در سال ۱۹۹۳ به ۲۰۰ درصد در ۱۹۹۵ و ۱۵ درصد در سال ۱۹۹۷ کاهش پیدا کرد.

اما روش دوم: حذف صفر از پول ملی میتواند مستقیما به عنوان راهی برای فرآیند با ثبات سازی و بخشی از تلاشها برای تغییر انتظارات تورمی مردم اجرا شود. برای مثال اسرائیل در سپتامبر ۱۹۸۵ یک ارز جدید معرفی کرد. این اقدام اسرائیل درست در خلال فرآیندها و برنامههای ثبات ساز انجام شد، اما نرخ تورم آن سال ۵۸۶ درصد باقی ماند. در دسامبر ۱۹۹۳ نیز یوگوسلاوی ۹ صفر از پول خود را برداشت با این امید که تورم بالا را مهار کند.

منطق اجرای چنین سیاستی در این موقعیت این است که بر انتظارات افراد تاثیر بگذارند. زمانی که ۱۰ هزار لیر برای یک روزنامه پرداخته میشد مشتریان و شرکتها دائما به هم یادآوری میکردند که قیمتها به طرز باورنکردنیای نسبت به گذشته افزایش داشته و انتظار افزایش قیمت در آینده را داشتند. اما زمانی که بیشترین اسکناس ۱۰۰ لیری شد، مردم نسبت به بازگشت تورم مشکوکتر بودند.

البته مشکل این منطق این است که نقش بیش از حدی برای پول فیزیکی در کاهش تورم قائل است. حذف صفر بدون سیاستهای باثبات کننده شاید به ایجاد ارز جدیدی بینجامد، اما تورم بالا ادامه خواهد داشت. کشورهایی که بعد از چند سال مجددا این سیاست را اعمال کردهاند با این مشکل مواجه بودهاند.

اگر منطق دوم را در نظر بگیریم در نتیجه معنای منطق اول به جای اینکه پایان فرآیند اصلاحات باشد، ابزاری برای قانع کردن شهروندان و سرمایهگذاران به پایان دوران تورم و اصلاح خواهد بود.

منطق دوم غالبا منطقی است که توسط دولتهایی به کار میرود که فشار سیاسی داخلیای برای آغاز برنامههای با ثبات کننده سخت ندارند یا فشار بین المللی زیادی بر آنها نیست.

در نهایت حذف صفر پول ریشه در سیاستهای داخلی دارد. دولتها به دنبال کاهش تورمند، چون به رای رای دهندگانی که با وضعیت اقتصادی آنها را ارزیابی میکنند نیاز دارند. در نتیجه زمان نزدیک شدن به انتخاباتها در اتخاذ این سیاست اهمیت دارد. این سیاست به رای دهندگان این سگنال را میدهد که دولت در تغییر وضعیت مصمم است. اما همیشه برای دولتهایی که از یک حزب تشیکل شدهاند این نگرانی وجود دارد که به شکستهای این سیاست به عنوان شکست دولت و حزب حاکم استناد شده و علیه آنها در انتخابات مورد بهره برداری قرار بگیرد.

پول و هویت

به گزارش رویداد۲۴ بسیاری از ناظران پول را تنها مدیومی برای مبادلات میدانند. ارزهای سرزمینی وسیلهای برای تسهیل تراکنش هاست. اما جامعه شناسان علاوه بر جنبه مبادلاتی پول، به جنبه هویتساز آن اشاره میکنند.

از نظر آنها پول یک پدیده اجتماعی است. جرج زیمل جامعه شناس میگوید استفاده از پول بیانگر یک حساب و کتاب عددی نیست بلکه اجازه چنین کاری را هم میدهد. مبادلات بین مردم بدون پول هم انجام میشود، اما پول به مردم این اجازه را میدهد که مبادلاتشان را عددی کنند. از این گذشته تراکنشهای پولی به ایجاد اجتماعات کمک میکند.

در این حالت پول ابزاری برای ایجاد هویت سیاسی است. در قرن ۱۹ دلیل ایجاد ارزهای سرزمینی ایجاد ملت تا جای ممکن و ایجاد اتحاد اقتصادی و جامعه سیاسی بود. در نتیجه دولتها نگرانند که شهروندان نسبت به ارزش پول بی اعتماد شوند. چه ارزش اقتصادی پول ملی چه ارزش سمبلیک آن.

دولتها میخواهند که شهروندان ارتباطشان را با ارزهای داخلی حفظ کنند و با این کار مدیریت اقتصاد داخلی برای دولتها سادهتر میشود. بهترین راه این است که به شهروندان بگویید ارز محلی در حال تقویت شدن است. شعار ترکیه برای برداشتن ۶ صفر «باز تولید اعتماد عمومی به ارز ملی» بود.

نگرانی دولتها زمانی بیشتر میشود که شهروندان به پول ملی اهانت میکنند و برای مثال به جای ارز ملی دلار ذخیره میکنند. این اهانت ممکن است به دولت و هویت ملی خودشان نیز تسری پیدا کند. با توجه به اینکه ارز ملی هر روز مورد استفاده شهروندان است این بی احترامی به هویت روزانه تبدیل میشود.

در نهایت میتوان نتیجه گرفت که پیش فرضهایی درباره نقش فاکتورهای سیاسی در تصمیم دولتها به حذف صفر پول ملی وجود دارد. اگرچه همه کشورها به این سمت حرکت نمیکنند، اما انگیزههای سیاسی بر اخذ این تصمیم تاثیرگذار است.

به گزارش رویداد۲۴ سه مکانیزم همپوشان بر اخذ این سیاست تاثیرگذار است: نگرانی درباره اعتبار داخلی و بین المللی، فاکتورهای اقتصاد سیاسی داخلی نظیر نزدیک زمان انتخابات، مشارکت مردمی و اختلافات جناحی و همچنین نفوذ پول بر هویت ملی.

در بعد تحلیل آماری، کشورهای در حال توسعه و در حال گذاری که این رویه را در پیش گرفتهاند، عمدتا یک دوران تورم بالا را در گذشته یا در زمان حال تجربه کردهاند. فشار صندوق بین المللی پول برای بازپرداخت بدهی دولتها نیز بر افزایش احتمال اجرای این سازوکار تاثیرگذار است.

در زمینه سیاستهای داخلی درجهای از دموکراسی برای اخذ این تصمیم مهم است. چرا که این سیاست برای جلب رضایت عمومی و اعتماد مردم به پول ملی انجام میشود.

معمولا این سیاست درست بعد از روی کار آمدن دولتها و زمانی که وقت زیادی از پایان دولت باقیم مانده اجرا میشود. اما زمانی که دولتها با ترکیبی از تورم بالا و زمان طولانی باقیمانده از پایان دولت مواجه میشوند احتمال اجرای این تصمیم بیشتر است.

از طرفی دولتهای دسته راستی نسبت به دولتهای چپ و میانه احتمال بیشتری برای اتحاذ چنین تصمیمی دارند چرا که این تصمیم یک تصمیمی است که بر مبنای اهمیت بازار گرفته شده است.

برخی دادهها نشان میدهد رابطی میان ناهمگونی اجتماعی و اجرای سیاست کاهش صفر ارر ملی وجود دارد. کشورهایی که از قومیتها و گروههای مختلف تشکیل شدهاند کمتر خطر این سیاست را قبول میکنند.

حال سوال اینجاست که چرا باید سیاست حذف صفر از پول ملی اجرا شود؟

به گزارش رویداد۲۴ به گفته کارشناسان این سیاست میتواند اعتبار پول ملی را افزایش دهد. به طور عادی ارز کشورهای توسعه یافته معمولا از ارزشهای عددی پایین تشکیل شده است در نتیجه چنین سیاستی میتواند بین عموم تصویر بهتری از کشوری که آن را اجرا میکند، ایجاد کند.

به عبارت دیگر این سیاست به عموم مردم این سیگنال را میدهد که دوران تورم بسیار بالا تمام شده و دولت در حل معضلات اقتصادی جدی است. اعتبار پول کشور افزایش پیدا میکند و اعتماد عمومی به دولت افزایش مییابد. علاوه بر این تصویر کشور در بین سایر کشورها ارتقا پیدا میکند.

تحقیق مک دونل و فاین در سال ۲۰۱۱ درباره اجرای این سیاست در غنا نشان میدهد جوانان غنا قبل از اجرای این سیاست از ارز ملی خود خجالت میکشیدند.

نفوذ بازار بینالمللی نیز میتواند بر اجرای این سیاست در یک کشور موثر واقع شود.

با توجه به اینکه گفته میشود بعد از یک دوره تورم بالا این سیاست اجرا میشود پس میتوان گفت: این سیاست باید زمانی اجرا شود که اقتصاد کشورها به ثبات رسیده باشد.

در کشورهایی که قبل از رسیدن به ثبات اقتصادی این سیاست اجرا میشود، تاثیر این سیاست برعکس خواهد بود. اجرای این سیاست بدان معناست که دائما به مردم یادآوری میشود که اقتصاد کشور درست کار نمیکند و آنها را به سمت خرید و نگهداری سایر ارزها سوق میدهد.

به گزارش رویداد۲۴ اجرای سیاست حذف صفر از ارز ملی میتواند اعتماد عمومی به ارز ملی را افزایش دهد و اقتصاد کشور را بهبود ببخشد. این در حالی است که به گفته بسیاری از کارشناسان از جمله پریونه Priyono این سیاست تاثیر واقعی بر ارز ملی ندارد، اما کارامدی کشور را افزایش داده و هزینه تراکنشها را کاهش میدهد. این نقطه نظر مورد تایید بسیاری دیگر از کارشناسان اقتصادی است که میگویند حذف صفر بر نرخ تورم و رشد اقتصثادی کشور تاثیر بسزایی دارد.

غنا در سال ۲۰۰۷ این سیاست را اجرا کرد و پول ملی خود را از نیوسدی به غنا سدی تغییر داد. با این کار چهار صفر از پول ملی غنا حذف شد. جالب است بدانید تحقیقات نشان میدهد که رشد قابل توجهی در میزان مصرف بعد از این اقدام مشاهده شد. کارشناسان به این نتیجه رسیدند که اگرچه حذف صفر یک اقدام عددی صرف بوده، اما تاثیرات روانی داشته و بر رفتار عمومی تاثیر گذار بوده است.

در مورد غنا نرخ تورم با اجرای این سیاست بالا رفت. یک نظرسنجی به رویکرد مردم قبل و بعد از اجرای این سیاست در غنا پرداخته است. قبل از اجرای این سیاست بسیار از مردم به اجرای آن انتقاداتی داشتند بعد از اجرای سیاست در غنا بسیاری از مردم ابراز رضایت کردند. آنها میگفتند که این ارز جدید به آنها احساس امنیت میدهد و استفاده از آن نیز سادهتر است.

کاهش تعداد صفر پول باعث شده بود میزان کمکهای مردم به فقرا بیشتر شود چرا که ارزش سکهها بالاتر رفته بود. از منظر روانی مردم غنا ارزش ارز جدید را بالاتر از ارز قبلی میدانستند.

تاثیرگذاری مثبت این سیاست منوط به زمان بندی اجرای آن است. برای مثال اجرای این سیاست در آذربایجان به افزایش نرخ تورم منجر شد. در یک تحقیق درباره نتیجه این سیاست در آذربایجان دلیل عدم توفیق آن را انتخاب زمان نا مناسب برای این سیاست بود. آذربایحان ماه ژانویه را برای اجرای این سیاست انتخاب کرد. زمانی که قیمتها بسیار بالا بود. برداشتن صفر پولها معمولا به تغییرات فنی در قیمتها میانجامد در نتیجه این سیاست نباید زمانی اجرا شود که قیتها بالاست.

در مورد تاثیر این سیاست در ترکیه نیز محققان معتقدند تاثیر آن قابل توجه بوده است. تحقیفاتت نشان میدهد حذف صفر از پول ملی آرژانتین تاثیر منفی قابل توجهی بر رشد تورم در ترکیه داشته است.

سوال اینجاست که چرا حذف صفر در ترکیه موثر بوده، اما برای مثال در آرژانتین موثر نبوده است. در آرژتنتین حذف صفر تاثیر منفی بر نرخ سرمایه گذاری داشت.

مطمئنا هر کشوری ویژگیهای خاص خود را دارد و تاثیر این سیاست به متغیرهای مختلف هر کشور وابسته است. در نیجریه این سیاست هم تاثیر مثبت و هم منفی داشت.

اندونزی دو بار ارزش پول ملی خود را در سال ۱۹۵۰ و ۱۹۵۹ دستکاری کرد. این سیاست به طور چشمگیری ارز روپیه را کاهش داد. اما بر اعتبار عمومی در سطح افکار عمومی تاثیر مثبتی داشت.

افغانستان در ۲۰۰۲ سه صفر را از پول ملی حذف کرد. بعد از یک دوره کاهش ارزش افغانی با هدف افزایش ارزش پول ملی این اقدام انجام شد.

نتیجه یک تحقیق نشان داده حذف صفر از پول ملی تاثیر منفی برجستهای بر نرخ تورم و تاثیر مثبت بر سرانه تولید ناخالص ملی دارد. با این حال تاثیرگذاری اجرای این سیاست به ثبات سیاسی و کارآمدی دولت وابسته است. در کشوری که کارآمدی دولت بالاست، سیاست حذف صفر نرخ تورم را کاهش میدهد و برعکس در کشوری که کارآمدی دولت پایین است نرخ تورم افزایش مییابد.

از سوی دیگر در کشوری که ثبات سیاسی بالاست با اجرای این سیاست شاهد افزایش سرانه واقعی تولید ناخالص ملی در برابر کشوری با ثبات سیاسی پایین بوده است؛ بنابراین تاثیر این سیاست بسته به نوع کشورها متفاوت است. چرا که هر کشوری با سطح ثبات و کارآمدی متفاوت با هم فرق میکند.

حال سوال این جاست آیا باید این سیاست اجرا شود یا خیر؟

به گزارش رویداد۲۴ بر اساس برآورد کارشناسان، میتوان به این نتیجه کلی رسید که حذف صفر میتواند نرخ تورم را کاهش داده و رشد اقتصادی و سرانه تولید ناخالص ملی را افزایش دهد. این ارزیابی با نتیجههایی که بسیاری از کارشناسان از تاثیر این سیاست بر تورم و رشد اقتصادی داشتهاند، مطابقت میکند.

سایت شعار سال، با اندکی تلخیص و اضافات برگرفته سایت خبری رویداد 24 تاریخ انتشار 21 دی 97، کدخبر: 161182، www.rouydad24.ir